2019年10月1日から消費税率が8%から10%に引き上げられ、食料品等において税率を8%に据え置く、軽減税率制度もスタートしました。

あわせて、今から4年後の2023年10月に「適格請求書等保存方式」が導入されることが決定しています。

「適格請求書等保存方式」とは?

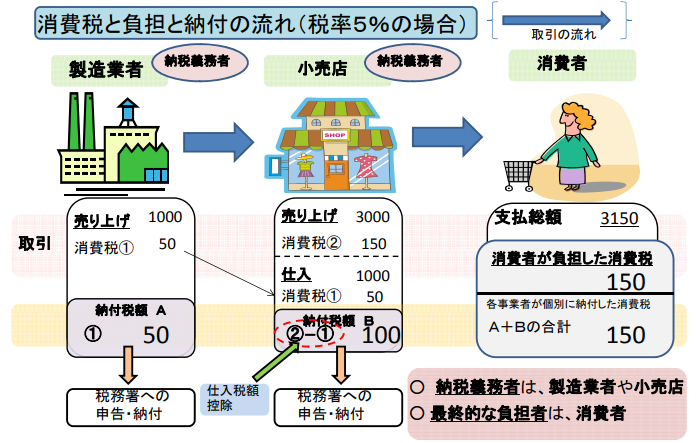

消費税は、売上で受け取った消費税額から、仕入等で支払った消費税を差し引いた額を納付します。

(マイナスになれば、その分の還付を受けることができます)

仕入等で支払った消費税を差し引くことを仕入税額控除と言いますが、消費税率が8%と10%が混在することになったことと、免税事業者からの仕入れでも仕入税額控除が可能で、益税になっているとの指摘もあり、仕入税額控除の公平公正な運用のために、「適格請求書等保存方式」の導入が決まりました。

【参考】消費税の基本的な仕組み

https://www.mhlw.go.jp/stf/shingi/2r9852000002gaxb-att/2r9852000002gb2t.pdf

仕入税額控除の適用を受けるためには、帳簿及び適格請求書の保存が要件となっています。

そして、適格請求書を交付できるのは、「適格請求書発行事業者登録簿」へ登録された課税事業者のみです。

ちなみに、「適格請求書発行事業者登録簿」への登録申請は、2021年10月1日からで、登載事項はインターネットで確認可能となっております。

「適格請求書発行事業者」には、事業者から求められた場合の適格請求書の交付、及び交付した適格請求書の写しの保存が義務付けられました。

うちの会社では検討が必要なの?

免税事業者の中には、関係ないと思われているところもあるかもしれません。

でも、もし、仕入先に、「適格請求書発行事業者」と「免税事業者」のように適格請求書が発行できない事業者があった場合、製品・サービスが同じで金額も同じならば、仕入税額控除が適用できる「適格請求書発行事業者」を仕入先として選択することになるはずです。「免税事業者」にとっては、競争が不利になる可能性があります。

不利になることが明らかなのであれば、「適格請求書発行事業者」になる(課税事業者になる)ことも選択肢として検討する必要があるでしょう。

適格請求書は、各商品の税率が軽減税率8%なのか10%なのかが明確にわかるように作成されるということで、軽減税率商品の取り扱いがない事業者は関係がないように思われるかもしれませんが、買い手にとっては仕入税額控除の適用を受けるために、適格請求書が必要になことには変わりがありません。

軽減税率商品の取り扱いのあるなしにかかわらず、買い手は適格請求書の交付を求めてくるはずです。

以上のように、個人事業主も含めたすべての事業者は、適格請求書等保存方式への対応について、何らかの検討が必要になってきます。

どのような検討が必要なの?

「免税事業者」は、このまま「免税事業者」のままで継続するのか、課税事業者になって、「適格請求書発行事業者」になるのかの検討を行うことになるでしょう。

要件に合った適格請求書が発行できるように、システムの刷新や改修を、2023年10月までに済ませておく必要があります。もちろん、適格請求書を手書きで作成することもできますが、その場合は、要件にあった適格請求書が作成できるように要員の教育に万全を期すことになるでしょう。

適格請求書は、書面(紙)で発行することもできますし、電子で発行することも、EDI取引のように電子データを送ることもできます。

どの方法をとるか、あるいは、買い手の意向に応じて複数の方法を用意しておくのか、検討の対象になるでしょう。

「適格請求書発行事業者」には、交付した適格請求書の控えを保存する義務があるため、保存の方法も検討の対象になります。

ほとんどの場合、発行の方法にかかわらず、紙で保存することも電子で保存することもできます。

電子で保存する場合は、電子帳簿保存法の適用を受けます。

最後に

適格請求書等保存方式の導入は、2023年10月からです。

「適格請求書発行事業者」への登録申請は、2021年10月から開始されます。

それぞれ、4年先、2年先の話ではありますが、ほとんどの事業者でシステムの改修等は必須だと思いますので、今のうちから検討を開始されることをお勧めいたします。